Eläketurvakeskus julkaisi ansiokkaan tutkimuksen, jossa vertailtiin sekä vakavaraisuusäännösten alaisten että sen ulkopuolella olevien eläkerahastojen tuottoja. Suomalaiset eläkelaitokset eivät menestynet kovin hyvin. – oli vakavaraisuussääntelyä tai ei.

Sijoitustuottojen huonoudessa kääntyy syyttävä sormi helposti juuri vakavaraisuussääntelyyn. Logiikka nojaa kahteen perusajatukseen: Sääntely sekä rajoittaa sijoitusriskin ottamista että johtaa myötäsyklisyyteen. Molemmissa väitteissä on perää – mutta asia ei ole aivan yksinkertainen.

Myötäsyklisyydellä tarkoitetaan yleensä erityisesti sitä, että riskillisiä sijoituksia joudutaan myymään huonoon aikaan vakavaraisuuden turvaamiseksi. Tämä on totta. Vakavaraisuussääntely voi johtaa tähän.

Vakavaraisuussääntelyn tarkoituksena on turvata vakuutettava etuus, tässä tapauksessa eläkkeen rahastoitu osa. Kun eläke alkaa, eläkelaitoksen on pystyttävä maksamaan siitä oma osuutensa. Tämän vuoksi sijoitusriskiä ei voi ottaa liiaksi. Vakavaraisuussääntelyn toinen puoli on turvaavuus.

Suomessa eläkelaitosten sääntelyssä on kuitenkin elementtejä, jotka rajoittavat myötäsyklisyyttä ja myös kannustavat riskin ottamiseen. Menemättä tarkemmin yksityiskohtiin tämä tapahtuu riskin siirrolla. Sijoitusriskiä otetaan pois yksittäiseltä eläkelaitokselta koko eläkejärjestelmän yhteiselle kontolle. Suomessa vakavaraisuussääntely ei ole niin rajoittavaa, kun sen joskus ajatellaan olevan.

Kuten tutkimuksessa todetaan, tuotot vaihtelevat suuresti vuodesta toiseen. Ja niin ne vaihtelevat myös vuosikymmenestä toiseen. Alla olevassa taulukossa on esimerkkinä yhdysvaltalaisten osakkeiden hintojen kehitystä mittaavan S&P 500 -indeksin reaalimuutos 14:llä eri vuosikymmenellä (hintaindeksi).

| 1880 | 1890 | 1900 | 1910 | 1920 | 1930 | 1940 |

| 38 % | 9 % | 32 % | -55 % | 178 % | -30 % | -19 % |

| 1950 | 1960 | 1970 | 1980 | 1990 | 2000 | 2010 |

| 176 % | 21 % | -40 % | 87 % | 216 % | -39 % | 145 % |

Kuten huomataan, vuosikymmenet eivät todellakaan ole veljeksiä keskenään. Voi vain kuvitella, miltä sijoitustuottovertailu olisi näyttänyt, jos edeltävä vuosikymmen olisi ollut toisenlainen. Ainakin tulokset olisivat olleet erilaisia.

Vertailussa olleen Norjan ns. öljyrahaston (SPU) menneen kymmenen vuoden reaalituotto oli vertailun toiseksi paras. Hiukan pidemmällä aikavälillä, vuoden 1998 alusta, rahasto on tuottanut reaalisesti 4,4 prosenttia. Tämä ei ole kovin paljon enempää, kuin mitä vakavaraisuussääntelyn alaiset suomalaiset yksityissektorin eläkelaitokset ovat tällä aikavälillä tuottaneet.

Sijoitustuotoista puhuttaessa tulee ottaa huomioon pitkä aikaväli. Täytyy myös aina muistaa tuoton toinen puoli – nimittäin riski. Jos tuottoja hakee, täytyy olla valmis kantamaan myös riskit. Eläkelaitoksen sijoitusriskien realisoituminen tarkoittaa pahimmillaan eläkemaksujen nostoja tai etuuksien vähentämistä. Sijoitustuottoihin vaikuttaa vakavaraisuussääntelyn lisäksi lukemattomat muutkin seikat.

Jäikö kysyttävää?

|Aiheen asiantuntijat

Janoatko lisää?

Aiheeseen liittyviä uutisia ja kolumneja

Fiva: Finanssisektorin vakavaraisuus hyvällä tasolla – piristyvää taloutta uhkaavat geopoliittiset riskit ja kauppasodan laajenemisen uhka

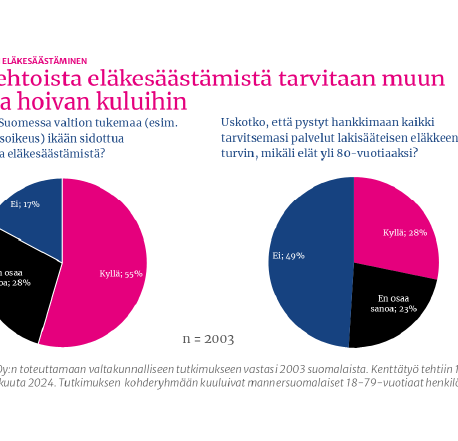

Tulevat eläkeläiset kiittäisivät, jos hallitus elvyttäisi vapaaehtoisen eläkesäästämisen

Alle kolmannes suomalaisista uskoo lakisääteisen eläkkeensä riittävän – FA:n puheenjohtaja Sara Mella: lisäeläkesäästäminen tukee myös talouskasvua

Hajautettu eläkejärjestelmä hajauttaa myös riskejä, ja kilpailu pitää kulut kurissa